İÇ BORÇLANMADA DURUM

Ersin DEDEKOCA

Bu haftaki yazımızı da, 19 Kasım’da yüzde 15 ve 24 Aralık’ta 17’ye yükseltilen “politika faizi” sonucu Hazine’nin 2021 yılında yeniden artacak iç borçlanmasını dikkate alarak, “Hazine’nin iç borçlarını” irdelemeye hasrettik.

2021 MERKEZ YÖNETİMİ BÜTÇESİ (MYB)’NİN FİNANSMANI

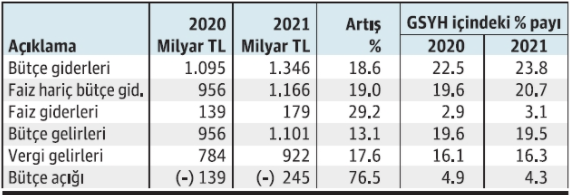

2021 yılı MYB Tasarısı’nın ana dengesi, 2020 yılıyla karşılaştırmalı olarak aşağıda gösterilmiştir.[1]

Yukarıda özetlenen 2021 yılı MYB genel dengesinde “MYB açığı”, bir önceki yıla göre yüzde 76,5 artışla 245 milyar TL’na yükselmektedir.

2021 yılı enflâsyon hedefi yüzde 9,9 öngörülmüş olmasına karşın, vergi gelirlerinde plânlanan artış ise, yeni vergi zamlarıyla yüzde 17.6 oranında olmuştur. Ancak vergi gelirlerinde öngörülen bu artışa rağmen MYB giderlerinin sadece üçte ikisi vergilerle karşılanabilmektedir. Bunun anlamı, oluşacak MYB açığının “borçlanma” ile karşılanacağı gerçeğidir. Zaten bu olgu, MYB’de faiz ödemeleri için ayrılan ödeneğin, yüzde 29.2 artış ile 179 milyar TL.’na yükseltilmesinden belli olmaktadır.

270 MİLYAR TL İLAVE BORÇLANMA

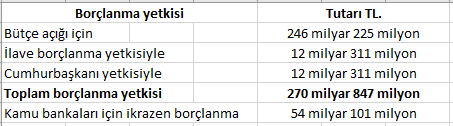

Geçtiğimiz yıl da aşırı harcamalara kaynak yetiştirmek için borçlanmayı artıran Hükümet, önümüzdeki yıl da devleti, 270 milyar 847 milyon lira daha borçlandırmak için TBMM’den yetki almıştır.

2021 yılı MYB ile alınan “yeni borçlanma yetkisi” 270.8 milyar TL’dır. Bu yeni borçlanma yetkisinin 246.2 milyar TL’sı bütçe açıklarının finansmanında kullanılacak olup, yetmemesi halinde 24.6 milyar TL daha borçlanılabilecektir.

2021 yılı MYB’ne göre yapılacak borçlanmalar aşağıdaki tabloda özetlenmiştir.

Yukarıda da belirttiğimiz gibi, MYB’de faiz ödemeleri için ayrılan ödenek yüzde 29.2 artış ile 179 milyar TL.’na fırlamıştır. Bir başka yönden bakıldığında, MYB taslağına göre yapılan her 100 TL’lık harcamanın 13.2 TL’sı faiz ödemelerine ayrılmış olmaktadır.

Bu bağlamda belirtilmesi gereken bir husus da, “ekonomik büyümeyi” gayrimenkul ve alt yapı inşaatlarına, bunun kaynağını da borçlanma ve özelleştirme gelirlerine bağlayan Hükümetin 2002-2019 döneminde yaptığı faiz ödemesinin toplamının 489.5 milyar Amerikan Doları’na ulaştığı olgusudur. Söz konusu birikimli faiz ödemesinin 2020 yılsonunda 510 milyara varacağı hesaplanmıştır.[2]

2020 ve 2021 YILINDA İÇ BORÇLANMADAKİ ARTIŞ

Hazine ve Maliye Bakanı L. Elvan MYB görüşmeleri sırasında yaptığı konuşmada, 2021 yılında yüzde 120 “iç borç çevirme oranını” hedeflediklerini söyledi. Buna göre Hazine, ödediği iç borcun yüzde 20 daha fazlası iç borçlanmaya gidecektir. Kısaca Hazine, 449 milyar TL iç borç geri ödemesi yaparken karşılığında 541 milyar TL tutarında yeni borçlanma gerçekleştirecektir.

Söz konusu oran 2020 yılında ise yüzde 149 olarak gerçekleşmiştir. Yani, 289 milyar TL iç borç geri ödemesi yapılırken, 421 milyar TL yeniden borçlanmaya gidilmiştir. Hâlbuki yılın başındaki hedef yüzde 104,3 iç borç çevirme oranıydı. Fakat korona salgını nedeniyle artan harcamalardan dolayı yıl içinde bu sapmalar oluştu.

-2020 Yılında İç Borçlar

Bilindiği gibi bu yıl, iç borçlanmadaki yüksek artış ve kısmen de TCMB kaynakları iki başat MYB kaynağı olmuştur. Keza özel sektör de 2020’yi borçlanma artışıyla atlattı (sıkıntılarını öteledi). 2020’ye girerken yurtiçine kullandırılan kredilerin toplam 2.6 trilyon TL’dan 4 Aralık itibariyle 3.5 trilyon TL’na yükseldi. Bu olgunun bir diğer ifadesi: Özel sektör iç borçlarının 11 aylık sürede yüzde 37,3 oranında artış göstermiş olduğudur.

Yukarıdaki paragraftaki fotoğrafın kısaca anlatımı, 2020 yılını, hem devlet hem de özel sektörün “borçlanmayla” kurtarmış olduğudur.

-2021 Yılında İç Borçlar

Kamunun 2021 yılına yüzde 120 borç çevirme hedefi ile işe başlaması, 2020 yılında olduğu gibi, devletin çarklarını iç borcu artırarak döndürmeyi sürdüreceği anlamına gelmektedir. Keza, ülke ekonomisindeki kırılganlıklar, geçen yıl olduğu gibi, bu hedefin yukarı doğru sapması güçlü bir ihtimal olarak durmaktadır.

Diğer yandan kamunun, iç borçlanma dışında başka bir seçeneği de pek görünmemektedir. Şöyle ki 2019 ve 20 yıllarında kullanılan TCMB kaynakları artık mevcut değildir. Çünkü TCMB’nın kârı yarı yarıya daha düşük ve birikmiş yedek akçesi de yoktur.

Ayrıca, yüksek enflâsyonun döneminde “parasal genişlemeye” gidilmesi ve karşılıksız para basılmasının “dövize talebi artırdığı” ve bu yolla “döviz kuruna baskı yaptığı” geçen yıl deneyimlenmişti. Bunun üzerine bu yıl yeniden “sıkı para politikasına ” dönüleceğinin açıklanmış olması, kamunun TCMB kaynakları üzerinden finansmanının bundan sonra çok zor olduğunu belirtmektedir.

Özel sektörün ve hane halkının finansman durumuna baktığımızda da tablo iç açıcı değildir. Yukarda da belirttiğimiz gibi krediler 2020’da 0.9 trilyon TL kadar artmışı ve yüzde 38 oranında büyümüş; kredi stokunun GSYH’ya oranı da yüzde 21 düzeyine (ulusal gelirin 1/5’i) çıkmıştı. Ancak bu durum, kur artışına, enflâsyona, cari açığa, uluslararası rezervlerin tüketilmesine ve finansal istikrarsızlığa yol açması nedeniyle “sürdürülemez” bir hâle geldi ve bu kapı bir anlamda kapanmış oldu.

Bankalarca (ağırlıklı olarak kamu bankaları) geçtiğimiz Temmuz ayında yüzde 8,15 ortalama faizle ve enflâsyonun altında bir faizle TL kredi dağıtırken, şimdilerde faizler yüzde 20’ye dayanmış durumdadır. Bu durumda faizinin düzeyi, kredi artışını sınırlamaktadır. Çünkü faizleri artık yüksek, kullanıcılara maliyeti arttı ve bankaları kredi vermeye zorlayan “aktif rasyosu” da yürürlükten kalktı.

Kredi musluğunun kısılmaya başlaması ekonomik büyümeyi de düşürücü etki yapacaktır. Büyümenin düşmesinin vergi gelirlerini azaltacağı da ayrı bir gerçek olarak durmaktadır. Zaten dolaylı vergilerle beslenen MYB’nin, gelirler yönünden çok zorlanacağı bir yıla girilmiştir.

-MYB Verileri ve Olası Sapmalar Yönünden İç Borçlar

Kamunun MYB’de yer alan ödemeleri “süreklilik” niteliği taşır ve çoğu kolayca ertelenemez. Bir başka anlatımla bu ödemelerdeki gecikme ve/veya ertelemeye, hoş olmayan başka adlar verilir. Örneğin personel maaşları ödenecek, iç ve dış borç ödemeleri yapılacaktır. Bu yıl, 2020’ye göre iç borç ödemeleri yüzde 28.5 daha fazla olup, 421 milyar TL’dan 547 milyar TL’ya çıkacaktır. Salgınla ilgili sağlık ve sosyal yardımlar bu yıl da sürecektir. GSYH’nın yüzde 5’ine yakın açık veren sosyal güvenlik sistemiyle ilgili ödemeler devam edecektir.

GSYH’nın yüzde 4.3 bütçe açığı üzerine kurulu MYB sistemdeki bütün bu ödemeler karşılanacak ama, gerçekleşme her zaman öngörüldüğü gibi olmayabilir. Örneğin 2020 yılının bütçe açığı hedefi yüzde 2.9’du. Salgın nedeniyle harcamalar artınca yüzde 4.9’a çıktı. Keza 299.6 milyar TL’lık iç borçlanma yapılacakken, 421 milyar TL gibi bir sayıya ulaşıldı. Bir başka anlatımla, programlanandan 121 milyar TL daha fazla veya yüzde 40 üzerinde borçlanmak durumunda kalındı. Bir diğer önemli sapma kaynağı da salgının, 2021’de ve belki tüm yıl sürecek olmasıdır.

Tüm bu olasılıklar, iç borç çevirme oranında sapmaya (artış yönünde) sebep olabilir. 2017’de yüzde 125,6, 2019’da yüzde 132,4, 2020’de yüzde 149’luk orandan sonra bu yıl da, hedeflenen yüzde 120’in epey üzerinde bir oran ve yine “borç artışı” daha yaşanacakmış gibi durmaktadır.

İÇ BORÇ 2021 ÖZELİNDE HATIRLANMASI GEREKENLER

2020 yılında kamu kesimine ait borçların ulusal gelir içindeki payı yüzde 32,5’tan yüzde 41,2’ye yükselmiştir. Bir yılda 8.7 baz puanlık artışın gelecek yıl devam etmesi durumunda yüzde 50’yi görülebilir ki, bu oran AB kriterlerine göre kamu borcunda sınırdır.

GSYH’nın yüzde 50’si seviyesindeki bir kamu borç stoku, ülkenin yeniden 2005 yılına geri dönmesi demektir. Hatırlanacağı gibi, 2001 krizi öncesinde de kamu borç stoku yüzde 50 düzeyindeydi. Kriz yaşanırken ortaya çıktı ki, halının altına süpürülenler de var. Sonuçta gizlenen borçlarla 2001’de yüzde 75.5 ile tepe noktası olarak saptandı ve oradan geri dönüş başladı. Oradan başlayan iyileşme 2016’nın üçüncü çeyreğine kadar sürmüştü. Bu noktada kamu borç stokunun GSYH’ya oranı yüzde 27.1’e kadar inmişti.

Dip düzeyinden başlayan bozulma yaklaşık 4 yıldır sürmekte olup, 15 puanlık artış izlendi. Ama asıl son yıl hızlandı. Bu bakımdan borçlanmanın kritik seviyelere ulaşıp ulaşmayacağı yönünden 2021 yılı büyük önem taşımaktadır.

Bu bağlamda son olarak, 2021 yılındaki gerçekleşmenin, ülkenin bu konudaki mevcut potansiyelini tüketip tüketmediği konusunda önemli bir eşiği içereceğini söylemek isteriz. Diğer yandan, “fırsatçı bir yaklaşımla” iç borç vericilerinin 2020 yılında “döviz cinsi bono/tahvil”e alıştırılmış olduğunu da unutmamalıyız. Umarım ülke yeniden, kısa vadeli çıkar ve koltuk uğruna yeniden “yüksel faiz-düşük kur denklemiyle” yeniden “sıcak paranın” kucağına itilmez. Sonuçta yastık altı altınlar sonsuz değil ve bu ülke, su gibi, tasarruf fakiridir de.

[1] Ersin Dedekoca, “DOKUZ AYLIK GERÇEKLEŞME ve 2021 YILI KRİZ BÜTÇESİ”, Eskimiyen.com.,12.12.2020, https://eskimiyen.com/dokuz-aylik-gerceklesme-ve-2021-yili-kriz-